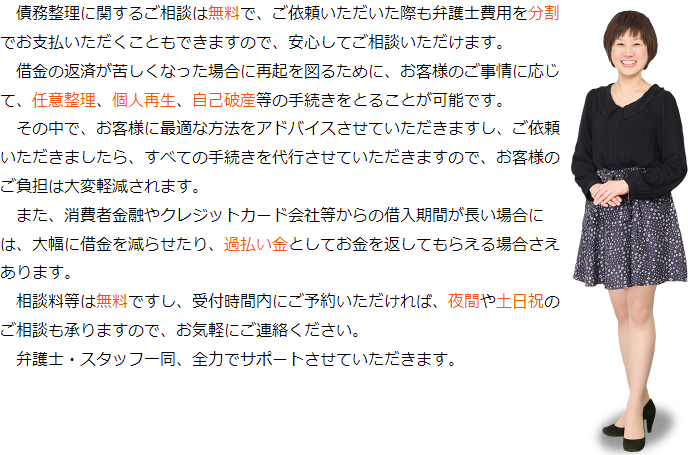

債務整理(借金問題)

東京で弁護士をお探しの方へ

お住まいやお勤め先が東京にあるため、都内で相談できる弁護士を探しているという方もいらっしゃるかと思います。どうぞ東京駅近くにある当事務所をご利用ください。

債務整理を得意とする弁護士に相談するメリット

1 弁護士を選ぶ基準

数多くいる弁護士の中から依頼する弁護士を選ぶにあたり、どのような点に着目すべきでしょうか。

料金で選ぶというのも一つの目安かと思います。

ただ、気を付けていただきたいのは、弁護士なら誰でも債務整理に対応できるというわけではないということです。

あらゆる分野に言えることかと思いますが、弁護士もそれぞれ取り扱い分野や得意分野がありますので、債務整理の相談は債務整理を取り扱っていて、これを得意としている弁護士に相談することが第一に求められます。

2 債務整理を得意としている弁護士を選ぶと良い理由

ただ債務整理を取り扱っているというだけでなく、債務整理案件の経験が豊富で債務整理を得意としている弁護士は、そうでない弁護士と比べて、手続の適切な選択を行えます。

債務整理は、任意整理、個人再生、自己破産と複数の種類があり、この中から最も適当と思われる手続を選択することになります。

どの手続きを選ぶべきか、あるいは選ぶことができるのかの判断は必ずしも容易でなく、債務整理に慣れていない弁護士だと速やかに適切な判断を行うことが難しいです。

その結果、解決までに必要以上の時間を要したり、あるいは不適当な手続きを選んでしまったためにその後別の手続でやり直すといった事態になることもあり得ます。

また、どの手続きにおいても実際に経験を重ねなければわからない面がどうしてもあります。

つまり、不慣れな手続きでも書籍を参照しながら行うことで、ある程度対応することができはするものの、実際には書籍に記載されていない実務上の運用や知識が存在し、この部分に関しては経験の多寡による差が如実にでてしまいます。

個人再生や自己破産は、裁判所ごとによっても運用の違いがあるため、ご自身の住んでいる地域の裁判所での債務整理に習熟しているかどうかもチェックすることが望ましいです。

3 弁護士法人心へ依頼

このように、債務整理を得意とする弁護士へ依頼することのメリットは大きいです。

当法人は債務整理に注力しており、解決実績も豊富です。

各地に事務所があり、それぞれの地域での債務整理手続きに習熟した弁護士が債務整理のご相談に応じています。

債務整理のご相談は、当法人までお問い合わせください。

債務整理をすると自宅はどうなるかご不安な方へ

1 賃貸住宅にお住まいの場合

賃貸住宅にお住まいの方であれば、家賃の支払いが遅れていない限り債務整理したとしても自宅への影響はありません。

また、家賃の支払いが遅れている場合であっても、任意整理であれば家賃を対象外にして債務整理すれば、自宅退去は避けることができます。

なお、信販系の会社が家賃の保証会社になっている場合であっても、債務整理したことをもって直ちに自宅退去を求めるケースは通常ありません。

2 持ち家の場合

自宅を所有している方が債務整理をする場合は、債務整理の方針によって自宅への影響が異なります。

まず任意整理であれば住宅ローンを債務整理の対象外にすれば自宅へ影響が及ぶことはありません。

次に、住宅ローンが残っている場合であっても、住宅ローン特則付き個人再生を行えば、自宅を残しつつ住宅ローン以外の債務を減額することができます。

ただし、住宅ローン特則付き個人再生を行うためにはいくつか要件を満たしていなければなりませんので、詳細は弁護士に相談されることをおすすめします。

自己破産の場合は、所有している財産をすべて手放すことになりますので、自宅を残すことが困難です。

3 自宅を残せる手段は多い

このように、自己破産の場合こそ自宅を残すことが困難になりますが、それ以外の手段をとることで自宅を残しつつ債務整理ができる可能性はあります。

もっとも、どの手段をとるのがベストなのかは専門家でないと判断が難しいところですし、そもそもその手段をとることができる状況なのかについての判断も債務整理に長けた弁護士でないと難しいです。

また、自宅を残すのが難しいとなった場合でも、自己破産がベストの選択なのか、自宅を売却することでその他の借金を整理することができないのかなど、選択肢は数多くあります。

特に、東京圏だと不動産の価値が高いことから、住宅ローン残高よりも住宅価値の方が高いということが珍しくなく、様々な選択を念頭にして検討する必要があります。

債務整理と自宅の問題に悩まれている方は、まず一度弁護士にご相談ください。

弁護士に債務整理を依頼した場合に解決までに必要な期間

1 債務整理の手続きによって異なる

債務整理にはいくつか種類があります。

債務整理を依頼した場合の解決までにかかる期間は、債務整理の方針によって異なってきます。

ただ、どの債務整理手続きをとったとしても、まずは着手金の準備が必要になることは共通です。

一括でお支払いいただく場合は別として、分割で支払う場合は月々いくらずつお支払いになるかによって着手金の準備期間が変わってきます。

なお、弁護士に依頼した後は、弁護士が貸金業者へ受任通知を送付することにより基本的には取立てが止まるため、これまで返済に充てていた分を着手金の支払いに充てることができますので、それを前提に着手金の準備を計画していただくとよいかと思います。

2 任意整理の場合の期間

任意整理は着手金の準備が終わった後、おおむね1、2か月ほどで各社との交渉が完了することが多いです。

交渉が成立した翌月頃から返済が再スタートする形が多いと思いますが、交渉成立から返済の再スタートまで数か月の期間をとってもらうなどといったことも場合によっては可能です。

一般的にはこのような形になりますが、すでに裁判になっている場合などは要する期間も変わってきますので、詳しくは弁護士にご相談ください。

3 個人再生、自己破産の場合の期間

個人再生や自己破産の場合は、まず申立てをする準備が必要になります。

裁判所に提出する資料が多岐にわたりますので、その資料収集をすることになります。

通常は、先述した着手金の準備と並行して行っていただくことになりますが、もし着手金の準備が終了した時点で申立資料が揃っていないときは、申立資料が揃ってから申立となります。

申し立ててから終了するまでの期間は、いずれの場合もおおむね半年程度です。

ただし、内容が複雑なケースではそれ以上の期間がかかることがあります。

4 まずは弁護士にご相談を

一般的な債務整理にかかる期間はこのとおりですが、個人差が多い話になってまいりますので、詳細は弁護士に確認していただくことが大事になります。

債務整理について弁護士に依頼した場合と司法書士に依頼した場合の違い

1 司法書士は一部の分野しか取り扱うことができない

債務整理の相談先として、弁護士や司法書士が挙げられます。

債務整理を実際に依頼する場合に、弁護士と司法書士ではどのような違いがあるのかが分からないと、相談先を判断することができないかと思います。

弁護士と司法書士の大きな違いは、弁護士が法律業務全般を扱えるのに対し、司法書士は一部の分野だけしか取り扱うことができないという点です。

そもそも、司法書士は本来的に登記・供託を扱う資格ですので、例外的に法務省の認定を受けて認定司法書士として一部の紛争解決業務を扱うことが認められているという立場になります。

債務整理に関して、弁護士と司法書士に依頼した場合にどのような違いがあるのかについて、債務整理の手続きごとに分けて、以下でご説明いたします。

2 任意整理・過払い金の請求について弁護士と司法書士の違い

債務整理の分野は、弁護士だけでなく司法書士も参入している分野です。

ここではまず債務整理の中で任意整理、過払い金の請求を行う場合についての弁護士と司法書士の違いを説明いたします。

司法書士が任意整理や過払い金の請求をする場合に直面するのは、金額面の制約です。

弁護士の扱える業務に制限はないので、債務額や過払い金の額が大きくても、取り扱えないということはありません。

では司法書士はどうかというと、取り扱える業務の範囲は金額が140万円以下の場合だけです。

依頼の時点で債務額や過払い金の額が正確に分かっているとは限らないため、当初140万円以下の債務だと思って司法書士に任意整理を依頼したものの、実は140万円を超えていたとなると、司法書士はそれに関する任意整理を行うことはできません。

依頼者は改めて弁護士を探し、依頼し直すことになってしまいます。

過払い金も同様に、想像以上に多くの過払い金があり、140万円を超えていたとなれば、再度弁護士を探す必要が出てきます。

3 個人再生、自己破産の場合

個人再生、自己破産については、任意整理や過払い金の場合ほど司法書士が取り扱っているケースは多くないです。

なぜなら、個人再生や自己破産だと、司法書士の行える業務の範囲がより少ないためです。

弁護士は本人の代理人として個人再生や自己破産の申立てを行います。

申立後の裁判官などとのやり取りなども当然弁護士が行います。

それに対し、司法書士は書類作成に関する代理人に過ぎないため、申立ての代理人をすることはできません。

そのため、本人名義で申立てをすることになり、裁判官とのやり取りなどは自身で対応しないとならないのです。

また、裁判所に納める予納金が弁護士に依頼した場合より司法書士に依頼した場合の方が高額になるという違いがあります。

そのため、予納金も含めて考えると、司法書士に依頼することが弁護士に依頼するよりも費用面で有利ということも考えにくいです。

借金と時効について弁護士へのご相談をお考えの方へ

1 借金が時効になることがあるのか

「時効」という言葉を聞いたことがある人は多いと思います。

ただ、自身の借金の問題が時効と関係していると気づける方は必ずしも多くないです。

実際には、何年も返済していなかった借金がすでに時効になるほどに期間が経過しており、時効の援用手続をとることで借金がなくなることもしばしばあります。

2 貸金業者が時効になるまで放置することがあるのか

“貸金業者もプロだから、時効になるまで借金を放置することなんてないのではないか”という質問を受けることがあります。

たしかに、その気持ちもわかりますが、実際には時効になっているケースが少なくありません。

簡単に理由をご説明いたします。

時効が成立しないようにするには、基本的に裁判を起こすという行動が必要になり、裁判で判決が出ると、強制的に借金の回収を行うことができるようになります。

ただ、裁判を起こしたり、借金の強制的な回収手続をとったりするには費用がかかりますので、貸金業者としても回収見込みが全くないようであればわざわざ費用をかけてまで時効を阻止するメリットがないということがいえるからです。

たとえば、契約した当初と勤務先が違っていれば給与を差し押さえることが難しいため回収見込は下がりますし、逆に持ち家に住んでいるというような場合は明確な財産がありますので、貸金業者としてもきちんと回収すべき債権ということになるかと思います。

3 時効について弁護士に相談するタイミング

ここまででも少し触れましたが、貸金業者が時効の成立を阻止するためには裁判を起こすことが必要です。

基本的には消滅時効が成立するための期間は5年となりますが、5年が経過する前に裁判を起こされてしまった場合は時効が成立しません。

他方で、5年が経過していたとしても、その後に裁判を起こされて、何も対応せずに判決が出てしまうと、やはり時効が成立しなくなってしまいます。

時効はあくまでこれを援用する意思表示をしなければ成立しないものですから、時効期間が経過した後に裁判を起こされた場合は、その裁判できちんと時効の主張をしなければなりません。

訴訟への対応は慎重な対応が求められますので、なるべく早く弁護士にご相談ください。

弁護士への債務整理の依頼で注意すべきポイント

1 債務整理に詳しい弁護士に依頼する

すべての弁護士が債務整理の仕事を取り扱っているというわけではありません。

また、取り扱っているとしても力の入れ具合は様々です。

ですので、債務整理の依頼をするのであれば、まずはその弁護士が債務整理を取り扱っていて、なおかつ特に債務整理を得意としているかどうかを確認することが大事になってきます。

また、債務整理には任意整理、個人再生、自己破産といくつか種類がありますので、もし具体的な手続きの内容まで決まっているのであれば、その手続きに詳しい弁護士を探すとよりよいかと思います。

2 自分の意向をきちんと伝える

債務整理をするにあたって、自分が何を優先して考えているかをきちんと弁護士に伝えることが大切ですし、その際に、親身に話を聞いてくれる弁護士ですと、安心して相談・依頼することができるかと思います。

例えば、一部の会社を債務整理の対象から外したいであったり、残したい保険があるであったり、あるいは自己破産を避けなければならない理由があるといった場合には、とるべき手続きが変わってきます。

そのため、これらの意向を伝えておくことが大切になってくるのです。

経済的な側面だけを見て自己破産を強く勧める弁護士も少なくないので、自分の中での優先事項をきちんと弁護士に伝えないと不本意な結果になることもあり得ます。

3 返済の見通しが立つかよく確認する

特に任意整理を選択する場合に注意いただきたい点ですが、当初は返済していけると考えていたが、任意整理後しばらくたってやはり返済が難しくなり、個人再生や自己破産に切り替えるということがあります。

このようになってしまうと、任意整理と個人再生や自己破産の料金が二重にかかってしまうだけでなく、最初から個人再生や自己破産を選んでいた場合と比べて個人再生や自己破産の手続きが複雑になってしまい、費用の負担が増えるといったこともあり得ます。

そのため、任意整理を進めていくときは、3年ないし5年その返済を継続していけるのかについて、慎重に考えることが求められます。

債務整理での直接面談義務について

1 直接面談義務とは

債務整理手続きの依頼を受ける場合、弁護士は原則として依頼者の方と直接お会いして面談しなければなりません。

これは、他の分野と異なる債務整理独特のルールであり、弁護士会の規則などで定められているものです。

債務整理の依頼を検討している方としては、なるべく早く弁護士に依頼して借金問題の解決を図りたいと思われるかもしれませんが、電話のみで弁護士に依頼することはできず、直接面談する必要がありますのでご注意ください。

2 債務整理にあてはまる依頼

債務整理手続きの依頼とはどのようなものが当てはまるのでしょうか。

自己破産、個人再生、任意整理が主な債務整理手続であり、これらの借金に関する依頼を行う場合は、直接対面して弁護士から説明を受けなければなりません。

なお、まず相談を電話等で行うということは可能ですので、電話で相談した結果、依頼すると決まったあとで事務所に行って弁護士と会う、ということは可能です。

3 直接面談義務を定めた規定

債務整理事件処理の規律を定める規定の第3条には、

第1項 弁護士は、債務整理事件を受任するに当たっては、あらかじめ、当該事件を受任する予定の弁護士(中略)が、当該債務者と自ら面談をして、次に掲げる事項を聴取しなければならない。 ただし、面談することに困難な特段の事情があるときは、当該事情がやんだ後速やかに、自ら面談をして、次に掲げる事項を聴取することで足りる。

一 債務の内容

二 当該債務者(当該債務者と生計を同じくする家族があるときは、当該家族を含む)の資産、収入、生活費その他の生活状況

三 当該債務者が不動産を所有している場合にあっては、その処理に関する希望

四 前号に掲げるもののほか、当該債務整理事件の処理に関する意向

第2項 弁護士は、前項ただし書に規定する特段の事情がある場合であっても、電話、書面、ファクシミリ、電子メールその他の適当な通信手段により、又は同居の親族を介するなどして、前項に掲げる事項を把握した上で受任しなければならない。この場合においては、当該弁護士が面談して聴取を行う場合と変わらない程度に、当該事項を的確に把握することができるように努める

と定められています。

したがって、面談を行えないような特段の事情がある場合は別ですが、原則として直接面談を行わなければ弁護士が債務整理の依頼を受けることはできません。

4 直接面談を行わない事務所に注意

法律事務所のなかには、これらの規定を無視して、メールや電話のみで受任しているところもあるようです。

しかし、上述のとおりそうした行為は上記規定に違反していますし、これらの事務所の中には、弁護士が案件に十分に関与せず手続きが進められているというところもあるようです。

そうなってしまいますと、最終的には依頼者の不利益に繋がってしまいますので、十分ご注意ください。

債務整理を弁護士に依頼するのに必要な費用

1 どの手続きをとるかによって費用は変わる

債務整理にはいくつか種類があります。

そのため、必要な費用についてもどの手段を選ぶかによって変わってきます。

手段の選び方は、借金額や収支の状況、借入れの経緯等によって変わってきますが、任意整理、個人再生、自己破産、あるいは時効の援用といった手続きの中から選んでいくことになります。

また、債務整理を弁護士に依頼した場合は、弁護士費用も必要になります。

弁護士費用は、各弁護士事務所によって報酬設定が異なりますので、誰に依頼するのかによって違ってきます。

契約を結ぶ前に、費用の見積りをしっかりと確認し、不透明な部分がないようにすることが大切です。

2 任意整理の場合

任意整理は、それぞれの債権者との間で個別に交渉を行う手続きです。

1社あたりいくら、という形で費用が決まってくるため、任意整理にかかる費用は対象の会社の数によって変わることになります。

極端に対象会社数が多い場合は別ですが、基本的に個人再生や自己破産よりも費用は安いことが多いです。

3 個人再生、自己破産の場合

個人再生、自己破産はどちらも裁判所に対して申立てを行う手続きになります。

必要な費用は財産状況、債務状況の複雑さによって変わってきますが、弁護士費用は30万円~50万円程度になることが多いです。

なお、個人再生の場合は個人再生委員が、自己破産の場合は破産管財人が選任される場合があり、その場合は別途個人再生委員や破産管財人への費用が必要となってきます。

4 時効の援用の場合

時効の援用は任意整理と同様に、各債権者に対して行うものですが、交渉等を行うものではないため、任意整理と比べても低額になることが多いかと思います。

5 費用は分割で支払うことができる

借金の返済ができない状況にある以上、弁護士費用の準備も容易でないこともあるかと思いますが、弁護士費用については分割でお支払いいただくことができます。

弁護士に依頼すると、各社に対して弁護士から受任通知が送られ、基本的にはそれ以降の返済は止まります。

そのため、これまで返済に回していた分のお金が浮くことになりますので、そのお金を弁護士費用の積立に回すということができるようになります。

そして、例えば自己破産の弁護士費用を積み立てるのに半年かかるという場合は、弁護士費用を毎月一定額積み立てつつ、自己破産の申立てに必要な書類についての準備も並行して進め、半年後に費用の準備が終わったら速やかに自己破産の申立てに移るという形で借金問題を解決していくことができます。

悪徳業者の債務整理にはご注意ください

1 悪徳業者は債務整理できるのか

闇金業者などの悪徳業者から借入れを行ってしまった場合に、その会社を債務整理することはできるのでしょうか。

まず任意整理についてですが、任意整理はあくまで相手の業者が任意に応じてくれる場合にとることができる手続きです。

ですので、そもそも貸金業者側に応じる義務はなく、悪徳業者でなくても、小規模な会社などでは任意整理に対応してもらえないことがあります。

このような性質の手続きになるため、悪徳業者であればなおさら任意整理の手続きに応じてもらえる可能性は低いといえます。

2 自己破産や個人再生はできるのか

悪徳業者からの借入れがあるからといって、自己破産や個人再生ができなくなることはありません。

とはいえ、そもそも法に従っていないような業者であれば、自己破産や個人再生をしたからといっておとなしく引き下がるかといえば、そうならないこともあるでしょう。

自己破産や個人再生の結果を無視して、不当な請求を続ける可能性も否定できません。

こうした場合は、場合によっては警察に相談することも含めて対応していくことになります。

3 悪徳業者から借入れをしないことが大切

悪徳業者から借り入れるケースは、一般的な会社からはすでに借りることができない状態になっており、やむにやまれず手を出してしまったということがほとんどかと思います。

しかし、一般的な会社から借りることができないほど状況が悪化しているにもかかわらず、より条件の悪い悪徳業者から借入れを行っても、返済できる見込みは低いと言わざるを得ません。

こうした悪徳業者に関わることになる前に、冷静に自身の収支状況を観察し、適切な対応をとることが大切です。

4 弁護士に相談

借金の返済していく見込みが立たないと感じたら、まずは弁護士にご相談ください。

生活再建のために有効な債務整理手続きを検討し、ご提案させていただきます。

もちろん、すでに悪徳業者に関わってしまっている場合でも、速やかに弁護士へ解決のための相談をすることが大事です。

債務整理について相談を行うタイミング

1 債務整理の相談を遅らせる理由はない

毎月の返済で家計が火の車になっているにもかかわらず、債務整理の相談をためらう方がいらっしゃいます。

しかし、機が熟さないと弁護士に相談できないなどということはなく、“弁護士に相談する”という選択肢が浮かんだのであれば、すぐに相談すべきです。

仮に相談の結果、その時点では依頼に至らないということになったとしても、相談自体に意味がなかったということはないはずです。

相談することで、今後の見通しがつき、次にいつ相談を行えばいいかがはっきりします。

また、そうした結果になったとしても、依頼しなかったからといって法律事務所にとって迷惑だということはありませんし、それによって怒るような弁護士もいないはずですので、気になったらすぐに問い合わせを行うべきです。

逆に、相談に行くのが遅すぎたために債務整理の手段が限られてしまうということがあり、そうなってしまうと“もっと早くに相談しておけばよかった”と後悔することもあり得ます。

2 相談が遅れてしまうことのデメリット

債務整理について弁護士に相談しないままでいる場合、借金を返すためにさらに借入れを増やすという悪循環に陥ることがあります。

そうなると、債務額は膨らんでいく一方です。

債務額が増えてしまうと、もはや任意整理で解決することができなくなってしまい、自己破産(あるいは個人再生)しか選択肢がなくなってしまったということにもなりかねません。

自己破産がいけないということではないですが、たとえば自動車など資産を保有している場合、自動車を手元に残したいと思っていたとしても、自己破産の結果、資産を手放さなければならない可能性があるなど、やはり任意整理と比べると制限が出てきます。

少なくとも、選択肢が狭まることによるメリットはないため、弁護士に相談するタイミングを遅らせることにメリットはありません。

また、相談が遅れて、返済自体が止まってしまったりすると、最終的には給与の差し押さえを受けることもあります。

こうなってしまうと、借金の事実を勤務先に知られることとなってしまいますし、事実上会社に居づらくなってしまうなどの影響もあります。

このようなことから、債務整理について弁護士に相談するタイミングは、お早めをおすすめします。

債務整理について弁護士に依頼した場合の流れ

1 債務整理を弁護士に依頼するにあたって

借金の問題を抱えており、債務整理を考えているが、実際の手続きがどのように進んでいくのかイメージできず、債務整理に踏み出せないという方もいらっしゃるかと思います。

手続きの進め方が分かれば安心できる部分もあるかと思いますので、債務整理について弁護士に依頼した場合の流れについて、以下で簡単に説明いたします。

2 債務整理の手続きに共通の流れ

⑴ 受任通知の発送

ご依頼をいただいた後、弁護士は各債権者に対し、受任通知を発送いたします。

受任通知とは、大まかにいうと、債務者から依頼を受けたことにより、今後は弁護士が窓口となるため、債権者から債務者へ直接連絡できなくなることを通知するものです。

これにより、消費者金融やカード会社など、貸金業者からの催促は一時的に止まります。

⑵ 取引履歴等の収集

各債権者に対して、現在の債務者がどれくらいの支払い義務を負っているのか、その内訳等を確認するため、取引履歴等の開示を求めます。

必要な期間の目安は1~3か月ほどです。

3 私的整理(任意整理)

⑴ 返済計画の作成

細かい返済総額がわかったら、各社に対していくらずつ返済するのか、返済計画を立てます。

計画作成にかかる期間は、おおむね2週間程度です。

⑵ 弁済交渉

各社との交渉にかかる期間の目安は、1~3か月程度です。

⑶ 分割弁済

交渉がまとまった後は、各債権者に対し、通常は毎月の支払いを数年間継続していただくことになります。

4 法的整理(個人再生・自己破産)

⑴ 費用・申立資料の準備

法的整理を行う場合、まとまった申立費用の準備が必要となります。

当法人では、申立費用を分割して積み立てていただくこともできます。

この場合、申立てまでの間、返済が止まっている期間を利用して、申立費用を準備していただきます。

また、通帳のコピーや家計表(家計簿のようなもので、裁判所ごとに書式があります)等の準備を並行して進めていただき、申立てを行います。

⑵ 破産管財人・個人再生委員との面談

申立てをした後には、裁判所から選任された別の弁護士が、破産管財人・個人再生委員として手続きに関与する場合があります。

この場合、管財人・個人再生委員との面談を通して、申立てに至った事情や、財産状況等の確認を行うこととなります。

管財人・再生委員は、申立人側とは異なる視点から、破産や再生を認めてよいか調査を行います。

⑶ 免責・認可

申立てをした後、おおよそ半年程度の期間をかけて、各債権者に対して異議を出す機会を設けたり、計画的な返済が可能かどうかを調査したり、並行して細かい財産調査を行ったりします。

ここで問題無いと判断されれば、破産であれば免責決定が、個人再生であれば認可決定が裁判所から出されます。

その後、約1か月程度で決定が確定します。

5 東京で債務整理をお考えの方

債務整理を弁護士に依頼した場合の大まかな流れは以上のとおりです。

手続きにかかる時間や費用等の詳細については、債務整理の方法によって異なりますので、法律相談の際に丁寧にご説明させていただきます。

当事務所は、東京駅・八重洲北口から徒歩3分、地下鉄・日本橋駅から徒歩2分の距離にあり、アクセスは良好です。

債務整理をお考えの方は、お気軽にご相談いただければと思います。